Dyrektywa MiFID II – wiedza, czyli wiele możliwości

Wnikliwa ankieta, jeszcze bardziej precyzyjna informacja o potencjalnych zyskach i ewentualnych stratach oraz wysokości prowizji i opłat manipulacyjnych – to najważniejsze atuty nowych przepisów w sprawie rynków instrumentów finansowych (MiFID II), które zaczną obowiązywać od stycznia 2018 roku. Jeszcze w tym roku warto zainwestować w IKE lub IKZE.

Nowa dyrektywa MiFID II została stworzona z myślą przede wszystkim o większej ochronie klienta. Dzięki pełnej i precyzyjnej informacji będzie on w stanie dobrać produkt inwestycyjny najkorzystniejszy do swojego profilu.

Dla klienta z doświadczeniem inwestycyjnym, ale niską skłonnością do ryzyka, najkorzystniejsze jest inwestowanie w fundusze płynnościowe, skarbowe czy papierów dłużnych. Charakteryzują się one niskim poziomem ryzyka i najniższymi opłatami. Z kolei dla klienta, który jest świadomy ryzyka związanego z inwestowaniem w fundusze i je akceptuje, korzystne mogą okazać się produkty oparte o rynek akcji. W zależności od zainteresowań i wiedzy potencjalny inwestor może wybrać na przykład fundusze akcji polskich, europejskich, amerykańskich czy azjatyckich. Jeśli interesuje się polską giełdą, będzie miał do wyboru fundusze małych i średnich spółek albo uniwersalne. Dla klientów z dużą świadomością rynków finansowych ciekawą propozycją mogą być inwestycyjne fundusze surowcowe, albo nawet fundusze dóbr luksusowych.

Więcej informacji

W każdym ze wspomnianych przypadków prowizje i opłaty są uzależnione od wysokości inwestycji. Im wyższa tym niższa procentowa stawka opłaty. Nowa dyrektywa zobowiązuje dystrybutorów jednostek funduszy inwestycyjnych (banki, towarzystwa inwestycyjne) do pełnej dostępności informacji na temat wszystkich opłat. Wyznacza także szczególną rolę dla doradcy w całym procesie sprzedaży.

Dyrektywa umożliwi zarówno doradztwo inwestycyjne jak i poradę ogólną. W PKO Banku Polskim od 2018 aktywnie będzie świadczona wyłącznie porada ogólna. Przekazanie klientowi rzetelnych, jednoznacznych i niewprowadzających w błąd informacji dostosowanych do indywidualnych potrzeb inwestycyjnych. Doradcy nie będą mogli rekomendować klientowi nabycia czy sprzedaży konkretnych produktów inwestycyjnych. Taką decyzję klient będzie musiał podjąć sam.

Bez nieporozumień

Żeby skorzystać z tych wszystkich możliwości, kluczowe jest precyzyjne ustalenie profilu potencjalnego inwestora, co z kolei pozwoli uniknąć nieporozumień. Takie możliwości daje nowa ankieta MiFID II, której wypełnienie będzie trwało kilkanaście minut. Pozwali ona na ustalenie poziomu wiedzy klienta, jego doświadczenia inwestycyjnego czy świadomość ryzyka i skłonności do niego. Na przykład klient, który ma doświadczenie w inwestowaniu, wie doskonale, że opłaty manipulacyjne są czymś normalnym na rynku i wynikają tego, że pracownicy banku zarządzają całym procesem, dbając o dobro inwestora. Dzięki poznaniu profilu inwestora doradca unika sytuacji, w której oferuje produkt niedopasowany do klienta. Zalecenia nowej dyrektywy będą miały pozytywny wpływ na budowanie relacji sprzedawca-inwestor.

Inwestowanie w siebie i przyszłość

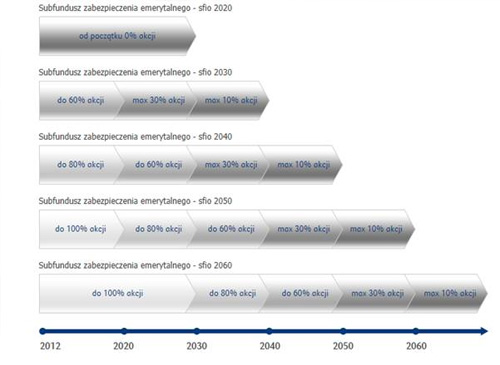

Mądre inwestowanie „na przyszłość” warto poprzedzić wypełnieniem ankiety MiFID. Z kolei korzystając z Pakietu emerytalnego PKO TFI można rozpocząć budowanie oszczędności emerytalnych od 100 zł miesięcznie (pierwsza wpłata wynosi minimum 500 zł). Oferowane w ramach tego produktu subfundusze to: PKO Zabezpieczenia Emerytalnego 2020, PKO Zabezpieczenia Emerytalnego 2030, PKO Zabezpieczenia Emerytalnego 2040, PKO Zabezpieczenia Emerytalnego 2050 i PKO Zabezpieczenia Emerytalnego 2060, które charakteryzuje elastyczność w dopasowaniu do wieku klienta (im bliżej emerytury, tym mniejsze zaangażowanie środków w część akcyjną, a większe w bezpieczne instrumenty pozwalające na zabezpieczenie kapitału i wypracowanych wyników).

Subfundusze inwestują głównie w inne fundusze PKO TFI (m.in. PKO Technologii i Innowacji Globalny, PKO Akcji Rynku Złota, PKO Skarbowy), a każda z nazw zawiera orientacyjne daty zakończenia inwestycji, co ułatwia klientowi wybór właściwego rozwiązania, natomiast strategie inwestycyjne subfunduszy zdejmują z niego ciężar dokonywania zmian w trakcie trwania inwestycji, automatycznie dostosowując skład portfela. Inwestując w fundusze i subfundusze PKO TFI za pośrednictwem Pakietu Emerytalnego, ponosimy niższe koszty, niż gdybyśmy inwestowali w nie bezpośrednio. Na przykład w subfunduszu PKO Zabezpieczenia Emerytalnego 2060, w którym aktualnie znaczną część portfela stanowią fundusze akcji, roczna opłata za zarządzanie wynosi tylko 1,5 proc. (dla jednostek kategorii E), podczas gdy dla większości jego funduszy składowych sięga 4 proc. Najwięcej zyskamy łącząc różne formy oszczędzania na emeryturę. Dobrym rozwiązaniem jest oszczędzanie na Indywidualnym Koncie Zabezpieczenia Emerytalnego (IKZE) i Indywidualnym Koncie Emerytalnym (IKE). Zarówno w IKZE, jak i IKE nie płacimy podatku od zysków kapitałowych, który pomniejszyłby stopę zwrotu z inwestycji. Oszczędzając w IKZE, możemy dodatkowo liczyć na ulgi w podatku dochodowym, ale to IKE daje prawie trzykrotnie większy roczny limit wpłat, czyli 12 789 zł w porównaniu z 5115,60 zł w IKZE (limity za rok 2017). Oba konta emerytalne dostępne są w ramach Pakietu Emerytalnego PKO TFI. Jeżeli przekroczymy roczny limit wpłat na IKZE, bo na przykład dostaliśmy spadek lub inny zastrzyk gotówki, którą zapobiegliwie postanowimy zaoszczędzić, nadwyżka automatycznie trafi na IKE. Jeśli i ten limit wykorzystamy, to nadwyżka zostanie ulokowana w ramach WPI będącego trzecim elementem Pakietu emerytalnego PKO TFI.

Mateusz Patyczkowski

MiFID w pigułce

Nazwa MiFID I pochodzi od skrótu Markets in Financial Instruments Directive (Dyrektywa w sprawie rynków instrumentów finansowych). Dyrektywa MiFID ustanawia jednolite ramy prawne dla firm inwestycyjnych i instytucji kredytowych w sprawie świadczenia usług inwestycyjnych na terytorium Unii Europejskiej, a także na terytorium Islandii, Liechtensteinu i Norwegii. Od 3 stycznia 2018 r. zacznie obowiązywać MiFID II. Również w Polsce nowa regulacja zapewni inwestorom jeszcze większą ochronę oraz ujednolici zasady obrotu instrumentami finansowymi. Wprowadzane zmiany mają m.in. przeciwdziałać nieetycznej sprzedaży produktów. Najważniejsza zmiana związana jest z informacjami, jakie będą musieli otrzymać klienci kupujący produkt finansowy. Chodzi o zagwarantowanie dostępu do szczegółów dotyczących opłat, prowizji oraz zachęt dla doradców, pośredników i dystrybutorów produktów z rynku finansowego. Ta zmiana, według autorów przepisów, ma pokazać konsumentom, jaką motywacją kieruje się sprzedawca. Nowe regulacje mają być lekiem na tzw. misseling, czyli oferowanie produktów w sposób wprowadzający w błąd albo oferowanie produktu, który nie jest dostosowany do profilu klienta.

Czytaj także:

Dyrektywa MiFID II - nowe zasady informowania klienta

Dyrektywa MiFID II – ewolucja czy rewolucja?

Różne drogi, jeden cel: oszczędzanie

Bankofinanse

02019.07.15Dziś Dzień bez Telefonu Komórkowego! Jak go przeżyć?

więcej15 lipca obchodzimy Światowy Dzień bez Telefonu Komórkowego. Co to znaczy dla klientów Banku? Nasze IKO będzie działać, jak zawsze, bez zarzutu.

Z Banku

02019.07.15100-lecie Banku – nasze placówki. Oddział 1 PKO Banku Polskiego w Białymstoku

więcejNajwiększy białostocki oddział PKO Banku Polskiego mieści się w historycznym centrum stolicy Podlasia. Pięknie odrestaurowaną, zabytkową kamienicę przy Rynku Kościuszki 16, w której swoją siedzibę ma Oddział 1, odwiedzają nie tylko stali klienci, ale także wielu turystów.

Z Banku

02019.07.11Filmowy cykl „Bank śmiałych decyzji”: innowacje bankowe

więcejCo Polacy wiedzą o nowych technologiach i nowoczesnej bankowości? Dowiemy się tego oglądając trzeci odcinek cyklu „Bank śmiałych decyzji”.

Bankofinanse

02019.07.11Polacy robią zakupy w internecie. Dołącz do nich i płać z IKO

więcejAż 62 proc. wszystkich polskich internautów dokonuje internetowych zakupów. Oznacza to wzrost w porównaniu z ubiegłym rokiem, gdy w sieci zaopatrywało się 56 proc. ankietowanych – wynika z najnowszego raportu Gemius. Zestawienie pokazuje, że zakupy online to dla nas codzienność i wygoda – także pod względem płatności.

Bankofinanse

02019.07.11e-Paragon – cyfrowe potwierdzenie płatności

więcejTradycyjne dowody płatności wkrótce nie będą nam już potrzebne. Ich cyfrowym odpowiednikiem zostanie e-Paragon, powiązany z naszym kontem bankowym oraz debetową kartą płatniczą. Usługa jest już dostępna w bankowości elektronicznej PKO Banku Polskiego. Aby z niej korzystać, wystarczy zalogować się do konta i uruchomić odpowiednią usługę.

Bankofinanse

02019.07.11Czym się różni kantor internetowy od kantoru stacjonarnego?

więcejMusisz sprzedać lub kupić walutę obcą – co robisz? Jeśli pierwsze, co przychodzi ci do głowy, to udanie się do kantoru stacjonarnego, być może powinieneś poznać praktyczniejszy sposób. To korzystanie z kantoru online. Jak działa i czy jest wygodniejszy?