Zafunduj sobie lepsze zyski

W dobie zerowego oprocentowania depozytów wielu z nas staje przed wyzwaniem, jak uchronić swoje oszczędności przed inflacją. Dobrym rozwiązaniem mogą być fundusze inwestycyjne. 2021-05-14Zrób to z głową – trzy zasady

Aby zwiększyć szanse na sukces warto zapoznać się z kilkoma prostymi zasadami. Są to:

- dywersyfikacja,

- systematyczność,

- niekończenie inwestycji przed upływem minimalnego rekomendowanego horyzontu inwestycyjnego danego funduszu.

Dywersyfikacja to nic innego jak korzystanie z szerokiej palety możliwości, jakie daje rynek finansowy, zamiast ograniczania się wyłącznie do jego wąskiego wycinka. Chodzi o zbudowanie tzw. portfela inwestycyjnego składającego się z przynajmniej dwóch funduszy o różnej charakterystyce (np. dłużnego i akcyjnego) albo zainwestowanie w tzw. fundusz mieszany.

Takie działanie umożliwia jednoczesne wykorzystanie potencjału akcji (znacznie większego niż obligacji), a jednocześnie chroni przed znacznymi wahaniami charakterystycznymi dla inwestycji czysto akcyjnych. Pierwsze może być szczególnie przydatne w świecie zerowych stóp procentowych, a drugie pozwala z większym spokojem patrzeć na przebieg inwestycji, bo ogranicza skalę możliwych spadków, które w praktyce muszą się pojawiać, aby średnioroczny zysk w dłuższym terminie mógł przekroczyć ten dostępny obecnie na lokatach terminowych. To właśnie z tzw. zmienności, czyli wahań i niepewności odnośnie przyszłej stopy zwrotu, bierze się ten potencjał.

Dwa fundusze lepsze niż jeden

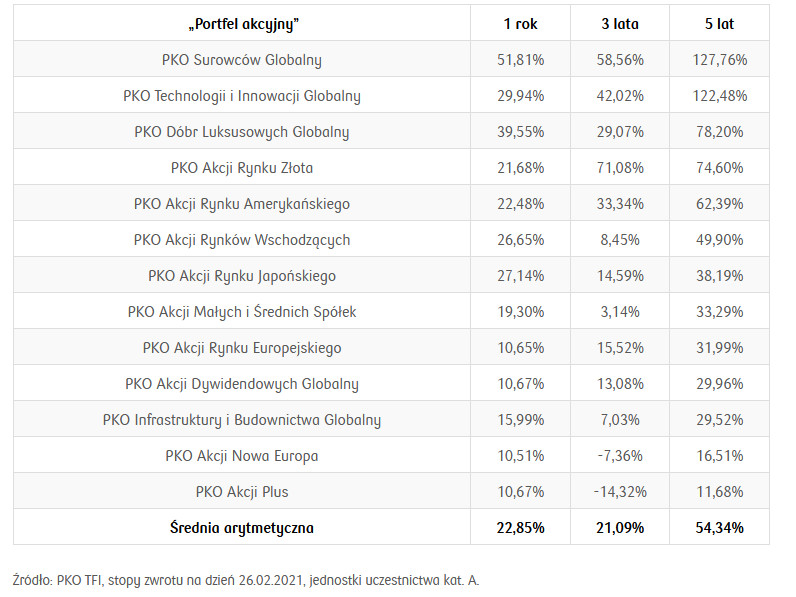

Aby zobrazować to zjawisko, przyjrzyjmy się najpierw stopom zwrotu z ostatnich pełnych 12, 36 i 60 miesięcy (na koniec kwietnia) z naszych dwóch najpopularniejszych subfunduszy obligacyjnych (czyli tych charakteryzujących się stosunkowo niskimi wahaniami wyceny) oraz subfunduszy akcyjnych (czyli tych o największych wahaniach) z naszego najstarszego i największego funduszu PKO Parasolowy realizujących obecną politykę inwestycyjną od przynajmniej 5 lat.

W pięcioletnim okresie, czyli minimalnym rekomendowanym dla inwestycji akcyjnych, można było trafić doskonale wybierając PKO Technologii i Innowacji Globalny z wynikiem prawie 135 proc. albo znacznie gorzej, jeśli postawiło się na europejskie rynki wschodzące – stopa zwrotu PKO Nowa Europa to 6,35 proc., czyli niewiele więcej niż PKO Obligacji Skarbowych charakteryzujący się dużo mniejszym zakresem wahań.

Problem w tym, że to wiemy dziś patrząc na historię, a inwestor stoi przed wyborem, którego efekty pozna dopiero w przyszłości. Który fundusz powinien zatem wybrać na kolejnych 5 lat? Dobrym rozwiązaniem jest połączenie „portfela obligacyjnego” i „portfela akcyjnego”, czyli inwestycja składająca się po równo z obu powyższych funduszy obligacyjnych i odrębnie po równo z powyższych 13 subfunduszy akcyjnych.

Cierpliwość popłaca

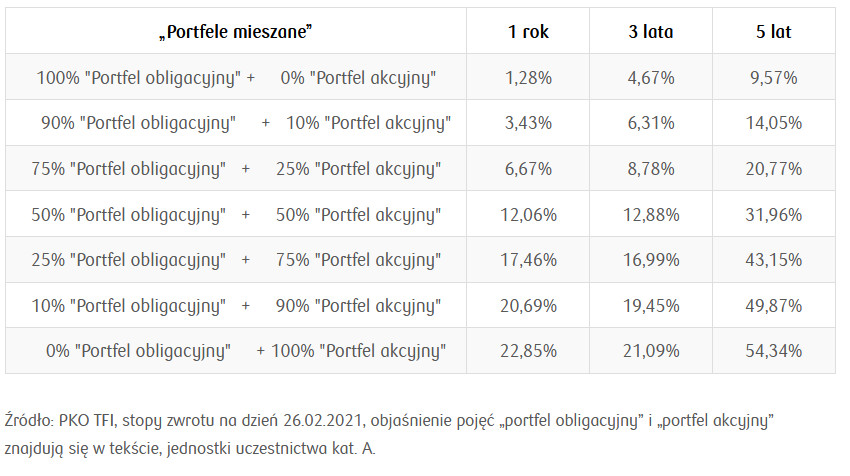

Jakie efekty przyniosło takie działanie? Odpowiedź znajdziemy w tabeli poniżej.

Widać, że już niewielka dziesięcioprocentowa domieszka „portfela akcyjnego”, przełożyła się zauważalnie na wzrost stopy zwrotu, a „kosztem”, który musiał ponieść inwestor było równie niewielkie zwiększenie zakresu wahań inwestycji w czasie.

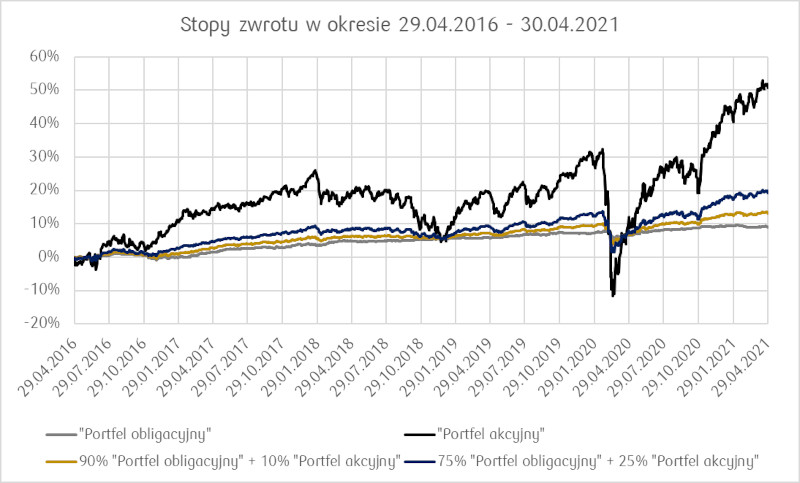

Na wykresie poniżej prezentujemy przebieg pięcioletniej inwestycji w „portfel obligacyjny”, „portfel akcyjny” i dwa warianty mieszane z 10 proc. i 25 proc. udziałem akcji. (Świadomie nie pokazujemy pozostałych, bardziej akcyjnych wariantów pośrednich, ponieważ przez większość polskich inwestorów funduszowych byłyby one uznane za zbyt zmienne.)

Źródło: PKO TFI, stopy zwrotu w okresie 29.04.2016 - 30.04.2021, objaśnienie pojęć „Portfel obligacyjny” i „Portfel akcyjny” znajdują się w tekście, jednostki uczestnictwa kat. A.

Wykres wyraźnie pokazuje zależność między rosnącym potencjałem stopy zwrotu i zwiększającym się udziałem akcji w portfelu, a wahaniami inwestycji w czasie. Oczywiście historyczne wyniki nie dają gwarancji uzyskania podobnych w przyszłości, natomiast wraz z wydłużaniem okresu inwestycji rosną szanse na jej ostateczne pozytywne, satysfakcjonujące zakończenie – im więcej czasu damy inwestycjom, tym większe prawdopodobieństwo, że spadki, które z pewnością będą miały miejsce po drodze, zostaną nie tylko zniwelowane, ale zamienią się ostatecznie w zyski.

Podobny efekt, mniejszym nakładem pracy, można uzyskać korzystając z gotowych już odpowiednio zdywersyfikowanych subfunduszy inwestycyjnych wchodzących w skład funduszy PKO Zabezpieczenia Emerytalnego czy PKO Portfele Inwestycyjne. Przykładowo subfundusz PKO Zabezpieczenia Emerytalnego 2030 lokuje około 15 proc. swojego portfela na globalnych rynkach akcji, a PKO Szafirowy około 20 proc.

O tym, że warto przychylnym okiem spojrzeć w kierunku inwestycji akcyjnych może świadczyć również fakt, że średnioroczna stopa zwrotu indeksu MSCI All World (USD) obejmującego 85 proc. światowego spektrum akcyjnego, od rozpoczęcia jego obliczania tj. 31.12.1987 r. do 30.04.2021 r. wyniosła ok. 8,48 proc.