Historia nie lubi się powtarzać

Atrakcyjne historyczne wyniki stóp zwrotu nie gwarantują podobnych rezultatów w przyszłości. To powinien wiedzieć każdy potencjalny inwestor. A co, jeśli nie wie lub nie chce wiedzieć? Wtedy stopa zwrotu może go rozczarować. 2021-05-12Coraz więcej klientów zdaje sobie sprawę, że w przypadku funduszy akcyjnych kierowanie się wyłącznie atrakcyjnymi historycznymi stopami nie jest dobrą drogą.

Kup tanio, sprzedaj drogo

W przypadku tzw. funduszy aktywnych, zarządzający mają możliwość zmniejszania lub zwiększania zaangażowania w akcje i wyboru poszczególnych spółek do portfela. To pomoże „amortyzować” wycenę jednostek, w przypadku bessy i „podkręcać” stopy zwrotu w okresach hossy. Natomiast nie ma możliwości całkowitego pozbycia się akcji z portfela, aby uchronić go przed spadkami. Byłoby to niezgodne z ustawowymi i statutowymi „widełkami” i nie byłby to już fundusz akcyjny, a to przecież właśnie ekspozycji na akcje oczekuje klient.

Warto wiedzieć, że za wzrostami i spadkami notowań samych akcji stoją dziesiątki czynników np. perspektywy zysków danej spółki czy wysokość stóp procentowych. Podobnie jest w przypadku funduszy obligacyjnych (zwłaszcza tych długoterminowych) inwestorzy chcą kupować tanio i sprzedawać drogo.

W przeciwieństwie do oszczędnościowych obligacji skarbowych dostępnych wyłącznie dla osób fizycznych, m.in. w Biurze Maklerskim PKO Banku Polskiego, wycena obligacji „hurtowych”, którymi obracają fundusze inwestycyjne, zmienia się codziennie. Pochodną tych zmian są wzrosty i spadki wyceny jednostek uczestnictwa funduszy dłużnych. Oczywiście na wynik składają się też płatności odsetkowe (tzw. kupony), które fundusz otrzymuje. Podobnie jak działa to w przypadku dywidend otrzymywanych przez fundusz akcyjny. W zależności od charakterystyki danego funduszu dłużnego, większy wpływ na wycenę jednostki uczestnictwa mogą mieć zmiany cen obligacji w jego portfelu (np. PKO Obligacji Długoterminowych) albo przychody odsetkowe (np. PKO Obligacji Skarbowych).

Dlaczego sukces się nie powtórzy

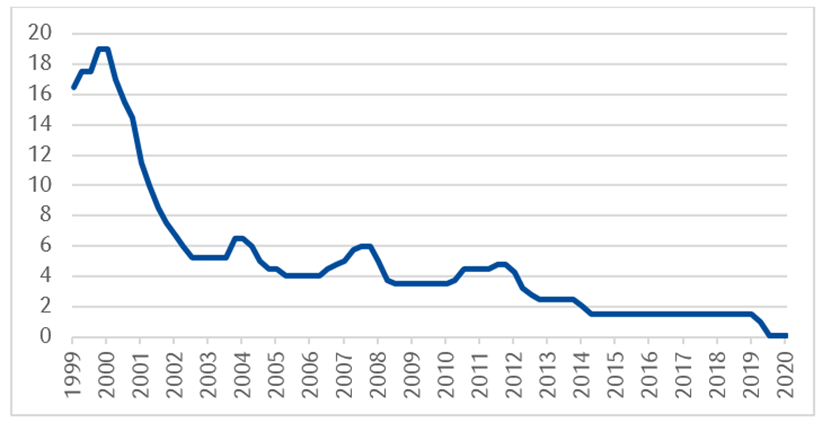

Z kolei za zmianami cen obligacji długoterminowych, stoją w dużej mierze zmiany wysokości stóp procentowych w Polsce. Obniżki stóp procentowych sprawiają, że obligacje długoterminowe drożeją, a zatem rośnie wycena jednostek uczestnictwa. I odwrotnie – podwyżki stóp procentowych (faktyczne lub oczekiwane) przekładają się na spadek cen obligacji, a zatem spadek wyceny jednostek uczestnictwa. I choć nie ma pewności, jak będą się kształtowały stopy procentowe w Polsce w przyszłości, to ich historia jest już znana.

Wykres 1. Wysokość stopy referencyjnej w Polsce w okresie 31.12.1999-31.12.2020 (%)

Źródło: NBP

Jak widać na wykresie obejmującym ostatnie dwie dekady, trend był mocno spadkowy. I to w dużej mierze jemu zawdzięczamy rosnące ceny polskich obligacji skarbowych, a zatem i atrakcyjne stopy zwrotu funduszy obligacji. Zwłaszcza tych długoterminowych, których ceny są bardziej wrażliwe na ten czynnik. I choć zarządzający funduszami polskich obligacji skarbowych długoterminowych mają możliwość takiego kształtowania portfeli, aby minimalizować spadki wyceny jednostki, nawet w przypadku spodziewanego wzrostu stóp, to nie mogą pozbyć się całkowicie takich obligacji.

Właśnie dlatego historyczne stopy zwrotu z funduszy obligacji długoterminowych będą trudne do powtórzenia w obecnym otoczeniu już praktycznie zerowych stóp procentowych oraz rosnących oczekiwań inflacyjnych na świecie, które, póki co przekładają się na wzrost tzw. rentowności obligacji. Rentowności rosną, ponieważ coraz więcej uczestników rynku nabiera przekonania o zbliżających się podwyżkach stóp procentowych w celu stłumienia spodziewanej coraz wyższej inflacji.

PKO Akcjomat IV

Wzrost rentowności obligacji powoduje spadek ich cen, a zatem jest czynnikiem negatywnie wpływającym na wyceny jednostek funduszy dłużnych. Jednocześnie w tym samym otoczeniu fundusze obligacji skarbowych krótkoterminowych, takie jak PKO Obligacji Skarbowych, które są mniej wrażliwe na oczekiwane przyszłe stopy procentowe, mogą wypracować relatywnie lepsze stopy zwrotu. Widać to dobrze na przykładzie okresu od początku roku do końca kwietnia, w którym to wycena jednostek PKO Obligacji Długoterminowych spadła o 0,73 proc., podczas gdy wycena PKO Obligacji Skarbowych wzrosła o 0,28 proc. Dlatego decydując się na inwestycję w fundusze dłużne, warto rozważyć również ten drugi albo podzielenie środków przynajmniej między oba z nich.

Warto także, jeśli to możliwe, przyjrzeć się funduszom z domieszką akcji, których potencjał nie uległ takiej strukturalnej zmianie, jak w przypadku funduszy obligacji długoterminowych. Trzeba tu jednak pamiętać o rekomendowanym horyzoncie inwestycyjnym, który dla funduszy czysto akcyjnych wynosi minimum 5 lat i pozostałych złotych zasadach inwestowania, takich jak uśrednianie czy dywersyfikacja geograficzna i sektorowa, które łagodzą wahania wartości inwestycji. Dwie ostatnie zasady są wbudowane w nasz program inwestycyjny PKO Akcjomat IV. Wspomniane wyżej rosnące oczekiwania inflacyjne na świecie połączone z póki co niezmiennie gołębią retoryką banków centralnych są czynnikami wspierającymi rynek akcji.